Startseite / Fachthemen / Unternehmensfinanzierung / KMU-Banken-Barometer 2015 – Die zehn Standard-Aussagen

KMU-Banken-Barometer 2015 – Die zehn Standard-Aussagen

Inhaltsverzeichnis

ToggleHier finden Sie die Auswertung der Antworten zu den zehn Standard-Aussagen 2015 – jeweils differenziert nach den Bankengruppen, zu denen die Unternehmen ihre Hauptbankbeziehung unterhalten.

Dabei wird zu jeder Frage in Stichworten genannt:

- Hintergrund

- Ergebnis und Bewertung

- Handlungsimpuls

Wenn Sie mit uns Kontakt aufnehmen und die Ergebnisse diskutieren möchten, freuen wir uns über Ihre Mail an gs@kmu-berater.de oder Ihren Anruf beim Leiter der Fachgruppe Finanz-Rating, Carl-Dietrich Sander, oder dem stellvertretenden Leiter Christoph Rasche.

Die zehn Standard-Aussagen im Detail

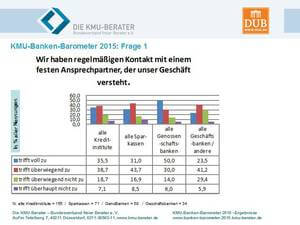

1. Wir haben regelmäßig Kontakt mit einem festen Ansprechpartner, der unser Geschäft versteht.

Hintergrund: Es besteht Kontinuität beim Kundenbetreuer der Bank und dieser hat das individuelle Geschäftsmodell des Unternehmens erfasst und stellt seine regelmäßigen Betreuungsimpulse darauf ab.

Ergebnis und Bewertung: Sehr erfreuliche 74,2 % der Unternehmen beurteilen ihre Betreuungssituation so oder doch zumindest überwiegend so.

Handlungsimpuls: Die anderen 25,8 % sollten prüfen, woran es aus Ihrer Sicht hapert: Personelle Kontinuität auf Seiten der Bank; kein Verständnis für das eigene Geschäftsmodell; keine regelmäßigen Kontakte? Je nach Ergebnis sollten die Erwartungen an die Betreuung mit der Bank besprochen werden.

2. Unsere Bank berät / betreut uns bei der Unternehmensfinanzierung fair und objektiv.

Hintergrund: Wie nehmen die Unternehmen die Beratung durch ihren Bankenbetreuer generell wahr?

Ergebnis und Bewertung: 21,9 % der Unternehmen unterschreiben diese Aussage vollständig. Für immerhin 30,3 % trifft diese Aussage aber leider nicht ober überwiegend nicht zu.

Handlungsimpuls: Die erlebten Defizite mit der Bank offen besprechen, um Verbesserungen zu erreichen und ggf. auch Mißverständnisse zu beseitigen.

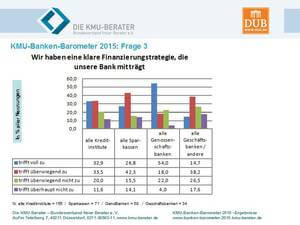

3. Wir haben eine klare Finanzierungsstrategie, die unsere Bank mitträgt.

Hintergrund: Es besteht eine klare Finanzierungsstrategie, diese ist mit der Hausbank besprochen und von dieser bestätigt.

Ergebnis und Bewertung: Erfreuliche ca. 2/3 der Unternehmen bestätigen diese Aussage.

Handlungsimpuls: Das andere Drittel der Unternehmen sollte über die eigene Finanzierungsstrategie nachdenken. Dabei kann auch der Austausch mit den Kreditgebern hilfreich sein.

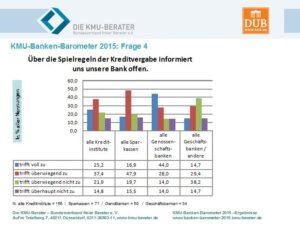

4. Über die Spielregeln der Kreditvergabe informiert unsere Bank uns offen.

Hintergrund: Das Unternehmen kennt klar die Maßstäbe (Spielregeln) der Hausbank, weil die Hausbank diese offen dargelegt hat.

Ergebnis und Bewertung: Während sich 25,2 % sicher sind, die Spielregeln vollständig zu kennen, sagen 14,8 %, dass sie keinerlei Informationen haben und weitere 21,9 %, dass dies “eigentlich” nicht zutrifft.Damit können sich nur 25,2% der Unternehmen wirklich sehr gut auf Kreditgespräche vorbereiten.

Handlungsimpuls: Den offenen Austausch mit den Banken suchen. Ggf. vorher sich selber fachlich kundig machen durch Literatur und / oder Seminare, um in diesem Gespräch die richtigen Fragen stellen zu können.

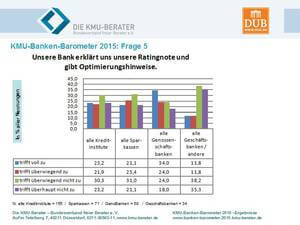

5. Unsere Bank erklärt uns unsere Ratingnote und gibt Optimierungshinweise.

Hintergrund: Die Bank informiert offen über die Ratingnote und deren Hintergründe und gibt damit konkrete Hinweise, wo aus Bankensicht Handlungsmöglichkeiten zur Verbesserung bestehen.

Ergebnis und Bewertung: Für 53,5% der Unternehmen trifft das nach deren Erleben nicht oder überwiegend nicht zu. Damit fehlen diesen wichtige Informationen für die Vorbereitung auf Kreditgespräche. Dieses schlechte Ergebnis steht im Widerspruch zu den Ergebnissen von Frage 4.

Handlungsimpuls: Banken fragen nach: Ratingnote; deren Bedeutung auf der Ratingskala für die Kreditbereitschaft; die Ausfallwahrscheinlichkeit der Ratingnote, um die Noten verschiedener Banken vergleichen zu können; konkreten Hinweisen der Bank zur Verbesserungen im Unternehmen.

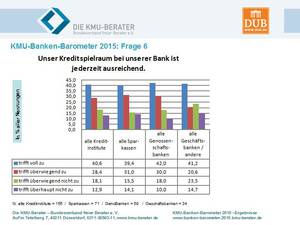

6. Unser Kreditspielraum bei unserer Bank ist jederzeit ausreichend.

Hintergrund: Das Unternehmen hat den erforderlichen Kreditspielraum ermittelt und seine Kreditlinien sind ausreichend – sowohl im Kontokorrent wie bei Investitionsfinanzierungen.

Ergebnis und Bewertung: Für beruhigende 40,6 % der Unternehmen trifft das voll zu. Aber für immerhin beunruhigende 31,0 % überwiegend nicht oder gar nicht und für weitere 28,4 % “nur” überwiegend. Die guten Ergebnisse zu Frage 3 “Finanzierungsstrategie” ziehen diese Antworten etwas in Zweifel.

Handlungsimpuls: Damit haben 59,4 % der Unternehmen Handlungsbedarf, um ihre Finanzierungsbasis zu sichern, zum Beispiel durch Ermittlung Ihres Bedarfs für die kommenden 12 – 24 Monate und entsprechende Überlegungen, auf welchen Wegen diese gedeckt werden können.

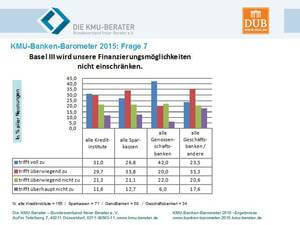

7. Basel III wird unsere Finanzierungsmöglichkeiten nicht einschränken.

Hintergrund: Die Unternehmen kennen die Auswirkungen von Basel III auf die Kreditvergabemöglichkeiten von Banken und wissen von ihren Hausbanken, dass deren Kreditspielräume durch Basel III nicht eingeschränkt sind oder werden.

Ergebnis und Bewertung: 31,0 % sind sich ganz sicher, dass es keine negativen Auswirkungen von Basel III geben wird. Für die anderen 69,0 % ist das mehr oder weniger unklar.

Handlungsimpuls: Von der Hausbank die Offenheit erwarten und dies ansprechen, die die Bank von ihren Kreditkunden zu deren wirtschaftlichen Verhältnissen verlangt.

8. Unsere Bank bietet uns öffentliche Förderkredite positiv / aktiv an.

Hintergrund: Bei Kreditanfragen bietet die Hausbank von sich aus alle passenden Möglichkeiten von Förderkrediten z. B. der KfW, der jeweiligen Landesförderbank und Bürgschaftsbank offensiv an.

Ergebnis und Bewertung: Nicht einmal 20 % der Unternehmen bejahen dies uneingeschränkt. 31,6 % haben diese Erfahrung noch gar nicht gemacht. Und weitere 25,6 % sagen, dass dies überwiegend nicht zutrifft. Aus Beratersicht ein schlicht desaströses Ergebnis.

Handlungsimpuls: Vor einer Kreditanfrage selber über die Möglichkeiten einer öffentlichen Förderung informieren und den Einbau in das Finanzierungsangebot der Hausbank klar einfordern. Ggf. ein vergleichbares (!) Angebot der Hausbank aus deren eigenen Mitteln akzeptieren.

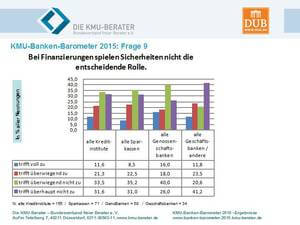

9. Bei Finanzierungen spielen Sicherheiten nicht die entscheidende Rolle.

Hintergrund: Die Finanzierungsentscheidung der Hausbank wird vom Unternehmen so erlebt, dass das Projekt und die Bonität des Unternehmens und nicht die Sicherheiten an erster Stelle stehen.

Ergebnis und Bewertung: Nur 11,6 % erleben Kreditentscheidungen so. Nahezu die dreifache Zahl von Unternehmen, nämlich 31,6 % erleben das Gegenteil. Und auch bei den “mittleren” Bewertungen ist die Quote derjenigen, die “überwiegend nicht” sagen mit 33,5 % deutlich höher als “überwiegend ja”.

Handlungsimpuls: Die Spielregeln der Bank (Frage 4) und die Ratingnote (Frage 5) sollten klar angesprochen und erfragt werden. Siehe hierzu auch unsere Pressemitteilung zu den Ergebnissen des KMU-Banken-Barometer 2014.

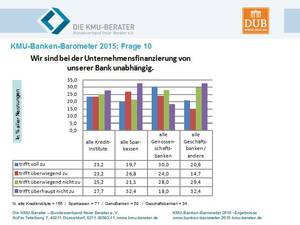

10. Wir sind bei der Unternehmensfinanzierung von unserer Bank unabhängig.

Hintergrund: Das Unternehmen verfügt über einen starken Finanzierungs-Mix. Ein Rückzug einer Bank würde nicht zur Gefährdung der gesamten Finanzierung des Unternehmens führen.

Ergebnis und Bewertung: Positive wie negative Antworten halten sich hier fast die Waage. Der skeptische Teil überwiegt mit 52,9 % etwas. Damit könnten aber mehr als die Hälfte der Unternehmen ein “Problem” bekommen, wenn ihre Hausbank zum Beispiel durch Basel III (Frage 7) negativ betroffen wäre. Die positiven 2/3 Antworten auf Frage 3 “Finanzierungsstrategie” stehen hierzu im Widerspruch.

Handlungsimpuls: Die eigene Finanzierungsstrategie überprüfen, auf jeden Fall eine zweite kreditgebende Hausbankverbindungaufbauen und den Finanzierungs-Mix insgesamt überprüfen. Siehe dazu auch die Auswertung der beiden Sonderfragen.

Wenn Sie mit uns Kontakt aufnehmen und die Ergebnisse diskutieren möchten, freuen wir uns über Ihre Mail an gs@kmu-berater.de oder Ihren Anruf beim Leiter der Fachgruppe Finanz-Rating, Carl-Dietrich Sander, oder dem stellvertretenden Leiter Christoph Rasche.